因为您对投资风险了解不透彻。

2019年4月,在短短20几天内,P2P行业雷掉了100家平台,其中还包括排名前50的大平台,一时间,风声鹤唳,人人自危,平台资金加速抽离;同年7月,国内最大的财富管理公司之一诺亚控股为承兴国际控股的相关第三方公司提供供应链融资,金额达34亿元人民币(合4.9亿美元)的资管产品引发违约风险,周一开盘,诺亚财富即暴跌逾22%。

由此可见,作为投资者,投资最危险的事儿是什么?不是踏空行情,也不是资产过于单一,而是由于风险防范知识的匮乏,丧失判断力,不懂如何区别市场风险,人云亦云。

投资的铁律是什么? 高风险与高收益并存,低风险与低收益相依。人人都说“理财非存款、产品有风险、投资须谨慎”。那么,又有多少人真正懂“理财风险”的具体含义呢?

今天我们先来给理财风险分分类。

风险类别

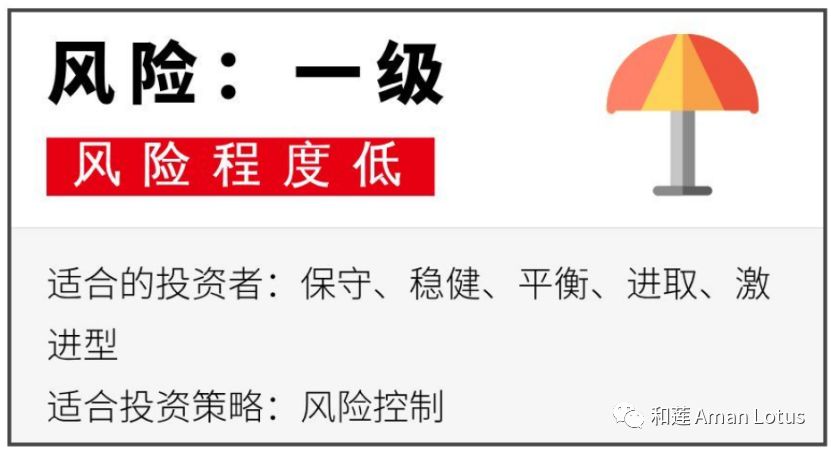

根据风险特性,一般银行将理财产品风险由低到高分为R1(谨慎型)、R2(稳健型)、R3(平衡型)、R4(进取型)、R5(激进型)五个级别。

1. R1级(谨慎型)

该级别理财产品一般由银行保证本金的完全偿付,产品收益随投资表现变动,且较少受到市场波动和政策法规变化等风险因素的影响。产品主要投资于高信用等级债券、货币市场等低风险金融产品。

打个比方,R1级风险就像老人缓慢的走路,慢慢走,最安全。

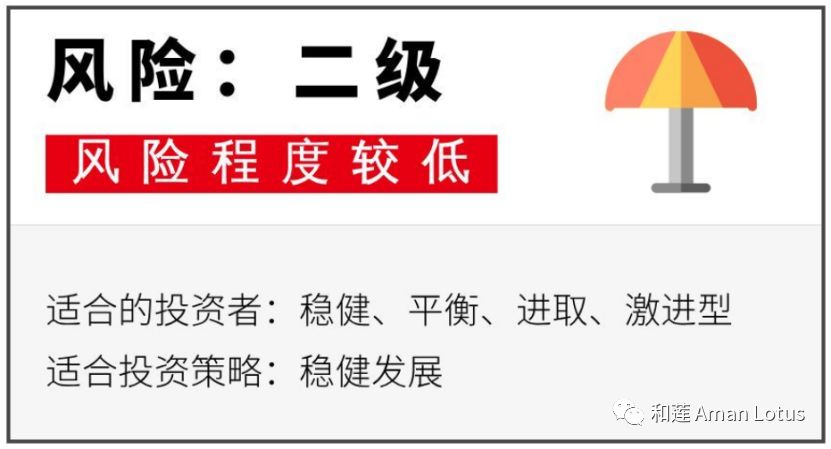

2. R2级(稳健型)

该级别理财产品不保证本金的偿付,但本金风险相对较小,收益浮动相对可控。在信用风险(信用风险指交易对方不履行到期债务的风险)维度上,产品主要承担高信用等级信用主体的风险,如AA级(含)以上评级债券的风险;在市场风险维度上,产品主要投资于债券、同业存放(同业存放是指信用社以及财务公司、信托公司等非银行金融机构开办的存款业务)等低波动性金融产品,严格控制股票、商品和外汇等高波动性金融产品的投资比例。此级别还包括通过衍生交易、分层结构、外部担保等方式保障本金相对安全的理财产品。

打个比方,R2级风险就像年轻人散步,看着路,很稳健。

3. R3级(平衡型)

该级别理财产品不保证本金的偿付,有一定的本金风险,收益浮动且有一定波动。在信用风险维度上,主要承担中等以上信用主体的风险,如A级(含)以上评级债券的风险;在市场风险维度上,产品除可投资于债券、同业存放等低波动性金融产品外,投资于股票、商品、外汇等高波动性金融产品的比例原则上不超过30%,结构性产品的本金保障比例在90%以上。

打个比方,R3级风险就像年轻人快走,是风险和收益的平衡点。

4. R4级(进取型)

该级别理财产品不保证本金的偿付,本金风险较大,收益浮动且波动较大,投资较易受到市场波动和政策法规变化等风险因素影响。在信用风险维度上,产品可承担较低等级信用主体的风险,包括BBB级及以下债券的风险;在市场风险维度上,投资于股票、商品、外汇等高波动性金融产品的比例可超过30%。

打个比方,R4级风险就像跑步,比走路快,但也比较容易摔跤。

5. R5级(激进型)

该级别理财产品不保证本金的偿付,本金风险极大,同时收益浮动且波动极大,投资较易受到市场波动和政策法规变化等风险因素影响。在信用风险维度上,产品可承担各等级信用主体的风险,在市场风险维度上,产品可完全投资于股票、外汇、商品等各类高波动性的金融产品,并可采用衍生交易、分层等杠杆放大的方式进行投资运作。

打个比方,R5级风险就像快跑,比走路快,但也比较容易摔跤。

既然说完了风险的等级

肯定很多人都对上面提到的风险因素

比较感兴趣

那我们就继续来科普一下

风险因素类别

1.流动性风险

指投资组合的有价证券资产(有价证券,是指标有票面金额,用于证明持有人或该证券指定的特定主体对特定财产拥有所有权或债权的凭证)不能迅速转变成现金,或因资产变现而导致的额外资金成本增加的风险。2.机会风险

在理财计划到期前,可能丧失投资其它更高收益的理财产品或资本市场产品的机会。

3.市场风险

指国际国内金融市场受到各种因素影响,导致投资组合内的资产价格变化,从而导致本投资计划资产收益减少,甚至本金损失,出现理财产品净值跌破面值的风险。

4.管理风险

在理财产品运作过程中,可能因投资管理方对经济形势和金融市场走势等判断有误、获取的信息不全、或对于投资工具使用不当等影响资金收益水平和本金安全。

5.政策风险

理财产品主要投资于依法公开发行的各类证券,如遇国家金融政策发生重大调整,可能会影响理财产品的收益及本金。

6. 其他风险

指由于自然灾害、战争、证券交易所系统性故障等不可抗力因素的出现,将严重影响金融市场的正常运行,从而导致投资计划资产收益降低或损失,甚至影响投资计划的受理、投资、偿还等的正常进行,进而影响投资计划的资产本金和收益安全。

其实,风险并不可怕。

可怕的是不能正确认识风险,盲目进行投资理财。

那么,

如何有效规避风险进行合理投资呢?

别着急,持续关注和莲公众号,手把手教你“和生财”。